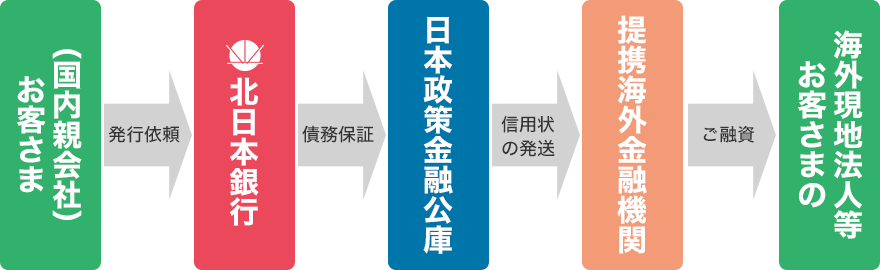

スタンドバイ・クレジット

海外において新たな事業活動を行うため、海外金融機関から現地流通通貨建での資金調達を希望するお客さまに対し、日本政策金融公庫と連携し、同公庫が発行する信用状を担保に、お客さまの海外現地法人等が海外金融機関から円滑に融資を受けられるようサポートします。

イメージ図

本制度の利用メリット

- メリット1日本国債と同等の信用力を持つ、日本政策金融公庫の信用状を担保に活用することで、海外金融機関から円滑に融資を受けることができます

- メリット2資金調達は現地流通通貨、ご返済も現地の事業活動で得た現地流通通貨で行えますので、為替変動リスクを回避することができます。

- メリット3日頃から取引のある当行の窓口で利用手続きを進めることができます。

商品概要

-

名称

- スタンドバイ・クレジット

利用対象者

- 海外において新たな事業活動を行うため、海外金融機関から現地流通通貨建での資金調達を希望する中小企業者のお客さま

信用状の発行条件

-

- 信用状の発行先:日本政策金融公庫が提携する海外金融機関に対して発行

- 補償限度額:1法人あたり4億5千万円

- 信用状有効期間:海外での融資期間をカバーする形で、1年以上6年以内

海外での融資条件

-

以下を前提としつつ、海外での融資条件は提携海外金融機関が個別に決定

- 融資通貨:現地流通通貨建

- 融資金額:信用状の補償金額の範囲内

- 融資期間:1年以上5年以内

- 資金使途:設備資金および長期運転資金

本制度ご利用のためのお手続き

-

以下の契約を締結

- 信用状取引約定:信用状を発行するための契約

(お客さま=信用状発行依頼人)(当行=お客さまの連帯保証人)(日本政策金融公庫=信用状発行金融機関) - 保証委託契約:信用状取引約定において当行が連帯保証するための契約

(お客さま=委託者)(当行=受託者) - 本制度ご利用にあたって、当行および日本政策金融公庫に対する所定の費用が必要

- 信用状取引約定:信用状を発行するための契約

補償履行の際のお手続き

- 海外現地法人等の債務不履行等により、日本政策金融公庫が海外金融機関に補償履行を行った場合、当行は同公庫の補償履行金額に費用等を加えた金額を円換算した額を同公庫に支払う。その後、当行はお客さまに同額を請求し、お客さまは当行に当該金額を支払う。

ご留意点

-

- お客さまおよび海外現地法人等の事業の見通し等について、当行および海外金融機関の審査が各々必要です。

- また、日本政策金融公庫でも本制度利用のための要件審査を行います。審査の結果、本制度をご利用いただけない場合もあります。

- 本制度は、海外金融機関による海外現地法人等への融資をお約束するものではありません。

- 本制度の対象国において、政治、経済状況の変化により混乱が生じた場合、または金融取引に対して新たな規制が設けられた場合には、信用状を発行できない可能性があります。

お問い合わせ

| 窓口 |

北日本銀行 本支店窓口にてご相談ください。

|

|---|